はじめに

こんにちは。

33歳会社員で二児の父、しょーちゃんです。

私は現在、地元から離れた土地で仕事をしている身なのですが、地元で子育てをしたいという気持ちが年々増しており、ついにUターン転職を決意し、奮闘している状況です。

そんな状況のため、今後の人生設計について、今までは自分の頭の中にあっただけの目標を家族とも共有していけたらと思い立ち、ライフプランニングを表で作成することにしました。

今日までの人生においても、主だった目標は順調に叶えて来られており、本当に周囲の環境に恵まれているなと思いつつ、一番の成功要因は、具体的に目標を立て、そこへ向けて「何が必要か?」「何歳までに〇〇をする」といったことを考え続けて有言実行してきた過去の自分がいたからと感じるのも事実です。

今回はそんな過去の自分に倣いつつも、さらに具体性を増した人生設計の立て方を、実際の作業内容を交えながらご紹介していきます。

※本記事はアフィリエイトリンクを設置しております。

ライフプランシミュレーションはエクセルで

まだ先の長い人生ですが、紙とペンでライフプランシミュレーションを作成しようとしていたら、いくら時間があっても足りません。

それこそ完成する頃には老後を迎えてしまうかもしれません。

ここは他力本願上等。先駆者が作成してくれている無料のフォーマットをお借りしようじゃないですか。

というわけで私は資産形成ハンドブックさんが無料で提供してくださっている、ライフプランシミュレーション用ツールをそのまま使って作成していくことにしました。

こちらのツール、本当に使い勝手が良くて驚きました。

入力項目は必要最低限でシンプルでありながら、単純な収支だけでなく、投資リターンなんかも加味して資産の増減も計算してくれます。

実際の入力手順

では実際に使ってみて、補足が必要と感じた部分にも説明を交えながら入力の手順をご紹介します。

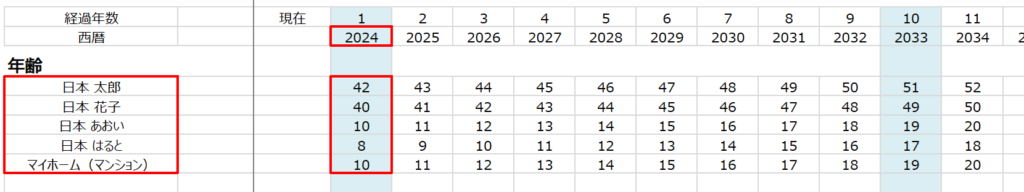

1.西暦・家族構成・年齢の入力

まずは西暦・家族構成・年齢を赤枠に囲んだ部分にそれぞれ入力していきます。

※画像はイメージ。デフォルトで入力されている内容そのままです。

西暦と年齢を入力するとその後30年分は自動的に計算され、数値が反映される仕様になっています。

私の場合は今年34歳になる年齢なので、フォーマットそのままでは64歳時点までしか計算できなかったため、後ろに20年分ほどセルを追加してシミュレーション期間を延長しました。

これで老後、特に年金受給以降のキャッシュフローについても概算が可能になりました。

マイホームの項目が家族構成に含まれているのも面白いですね。

現在の築年数を入力すれば、自分が何歳の時にマイホームは築何年を迎えるのかも一目でわかります。そこから修繕費等の一時支出の発生する時期を逆算できるのも優れた点と感じました。

我が家は賃貸派。マイホームの項目はマイカーに変更し、カーローン完済の時期や耐久年数を15年と仮定して、乗り換え時期を逆算できるようにしました。

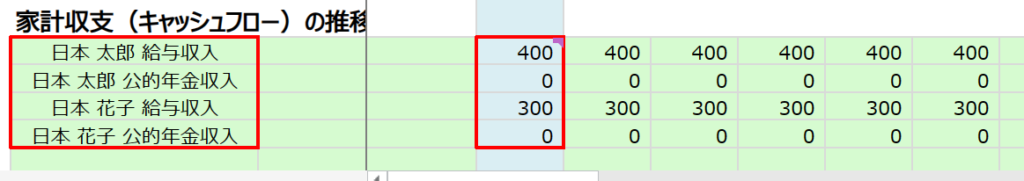

2.収入の入力

基本的には夫婦それぞれの給与収入と公的年金の収入を入力するだけです。

※画像はイメージ。デフォルトで入力されている内容そのままです。

注意点としては、収入額は手取り額で入力するという点。

年収から税や社会保険控除分は差し引いた額を入力する必要があります。

手取り額の計算については

税金とマネー・ライフの総合サイト「ZEIMO」さんが提供する年収手取り額計算ツール を利用して計算しました。

公的年金受給額の計算については

厚生労働省が公的年金シミュレーター というものを提供しています。

収入については、基本的にこれだけです。

給与所得以外にも収入(配当金や不動産、その他副業など)がある場合があればそれを追記しましょう。

私の場合は以下の内容で目標設定と予測をしつつ、実際に入力する内容は"予定通りいかなかった場合”を想定して数値を入れていきました。

【高めの目標設定:楽観シミュレーション】

- 35歳までに年収700万円 手取り500万円

- 40歳までに年収750万円 手取り580万円

- 55歳で資産5,000万円到達しFIRE。

- 60歳で定年退職。

- 65歳で年金受給開始し、以降は年金生活

【現実的な目標設定:悲観シミュレーション】実際に入力したのはコッチ

- 35歳で年収650万円 手取り額500万円

- 40歳で年収700万円 手取り額530万円

- 55歳以降も就労

- 60歳定年後も再任用で就労継続。収入は約60%減で計算

- 65歳の年金受給後も就労継続。月10万円ほどは稼ぐ必要あり

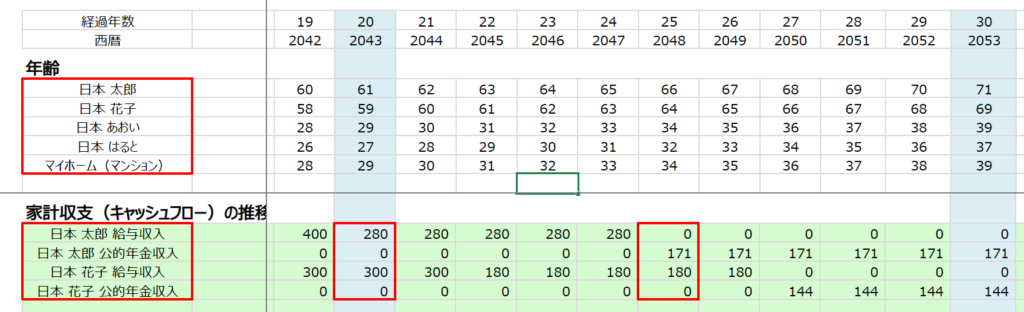

※画像はイメージ。デフォルトで入力されている内容そのままです。

我が家は給与所得以外に、配当所得があります。

こちらについては毎年3,000円ずつ増やしていく想定で計算しました。

副業については項目は追記しましたが、金額は入力せず。

副業収入にも数値を入力できる日を夢見てこれからもブログ更新を続けていきます。

基本的に未来を悲観視して数値を入力していくのがライフプランシミュレーションを現実的なものにするコツだと感じました。

3.支出の入力

日常的な生活費とライフプランに応じて発生する支出を想定しながら入力していきました。

基本生活費については、我が家では家計簿管理アプリのマネーフォワードを利用しているため結構簡単に入力することができました。

収支を把握することは家計管理の上で基本となります。

面倒な家計簿の記録もアプリであれば自動です。

収支の把握や便利なアプリなどは、過去の記事でも紹介していますので、是非活用してみてください。

その他、車の買い替えやマイホームの方は修繕費など、大きな支出が発生しそうなタイミングを事前に想定できていると安心ですね。

※画像はイメージ。デフォルトで入力されている内容そのままです。

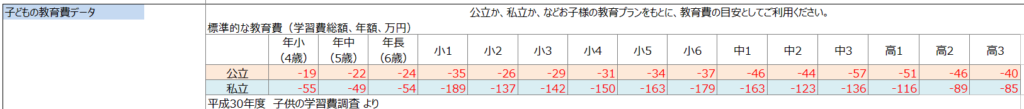

子どもがいる家庭については、やはり重要になってくるのが教育費。

こちらについてはシートの下のほうにいくと標準的な教育費が教育プランに応じて用意されていました。

本当に至れり尽くせりで素晴らしいフォーマットだなと思います。

我が家は高校までは公立、大学は私立文系という想定で入力しました。

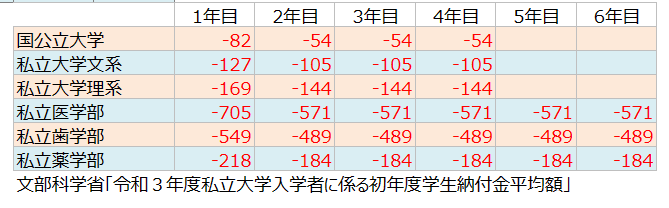

資産残高(バランスシート)の入力

最後に現状保有している資産(負債も含む)を入力していきます。

※画像はイメージ。デフォルトで入力されている内容そのままです。

- 生活資金(預貯金)

多くの方が、主に銀行預金の残高を入力することになるかと思います。

利子率を入力すれば、残高が増加していくシミュレーションもできますが、私は「0」にしました。

現状、銀行の利子はあってないようなものなので・・・ - 投資資産

現在の評価額と想定の利回りを入力します。

我が家は妻と娘二人は全世界株の投資信託(オルカン)、私は米国株の投資信託(S&P500)に投資しています。

利回りはオルカンが5%、S&P500が7%とし、間をとって6%としました。 - 不動産

今後の評価額も加味して入力していきます。

不動産については将来の金額の想定は難しいですが、基本的に価値は下がっていくもののため

マイナス1~2%くらいで入力しておくことが推奨されていました。

我が家は該当する資産がないので、未入力です。 - その他資産

貯蓄性の生命保険に加入されている場合は解約返戻金の金額。

その他、自動車、貴金属、ゴルフ会員権、美術品など、換金可能な資産がある場合に入力する項目のようです。

基本的には現状の評価額のまま推移させていけば良いかなと思います。

私は投資資産として米国株の高配当ETFにも投資をしているので、投資資産とは分けて、ETF分だけこちらに入力し、利回り3%で増加していく想定で入力しました。 - 生活⇒投資 振替

NISAやiDeCoなどで新規につみたて投資をしていく金額を入力します。

資産形成の場合はプラスの金額を入力。

高齢期など投資資産を取り崩していく場合はマイナスの金額を入力します。

プラスの金額を入力すると、1.生活資金から2.投資資産へ

マイナスの金額なら2.投資資産から1.生活資金へ、振り替えられます。

我が家の場合は現状の投資資産への資金投入のペースを維持していくと、長女と次女の小学校在学が重なる期間中に現金が底をつく試算になってしまい、収入の向上(妻のパート勤務の必要性)もしくは投資ペースの見直し(つみたて額の減額)が必須という問題点に気づくことができました。 - DC事業主掛金 / 奨励金

DC(企業型確定拠出年金)で事業主が拠出する分の掛金や持株会の奨励金等を入力します。

家計からの支出を伴わないで投資資産に加算される金額となるので、自身の給与から拠出している掛金は含みませんのご注意ください。

我が家は該当するものがありませんでしたので、未入力です。

グラフを確認

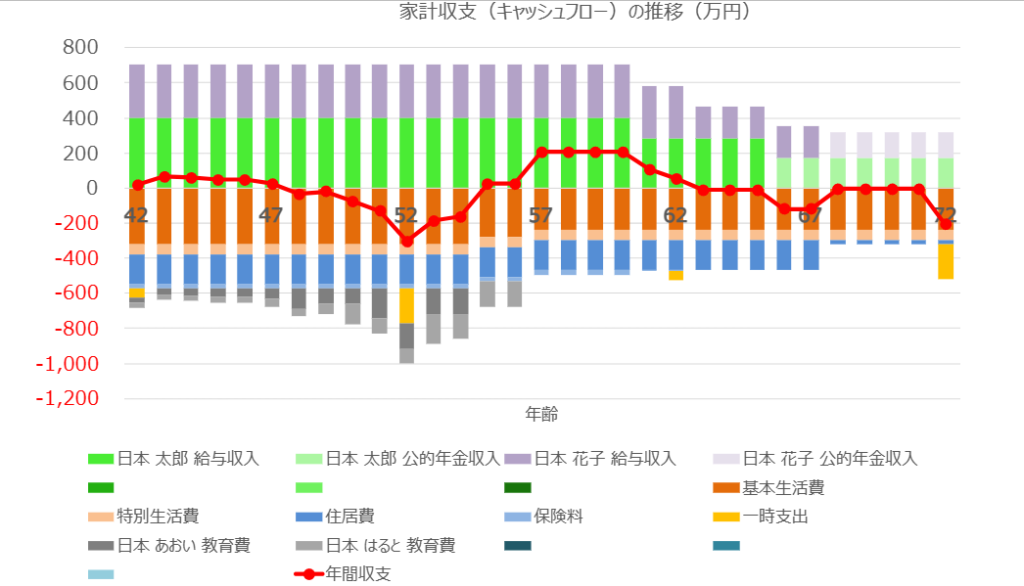

全ての項目の入力が完了すると、シート下部にある2つのグラフが完成しています。

左側のグラフは家計収支、右側のグラフは資産残高を示しています。

家計収支(キャッシュフロー)

家計収支の推移がわかる表になっています。

企業が作成する財務3表でいうところのキャッシュフロー計算書(C/F)に当たります。

0を起点として上向きの棒グラフが収入、下向きの棒グラフが支出、真ん中の赤い折れ線グラフは収支(収入ー支出)を表しています。

下記はデフォルトの内容そのままのグラフではありますが、52歳で収支がマイナスのピークを迎えますが、以降60歳の定年を迎えるまでは収支は右肩上がりとなっています。

大きく赤字、または大きく黒字になるタイミングを確認し、今後の人生における収入と支出が網羅されているか確認しましょう。

※画像はイメージ。デフォルトで入力されている内容そのままです。

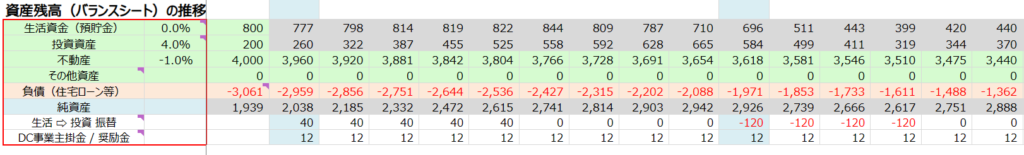

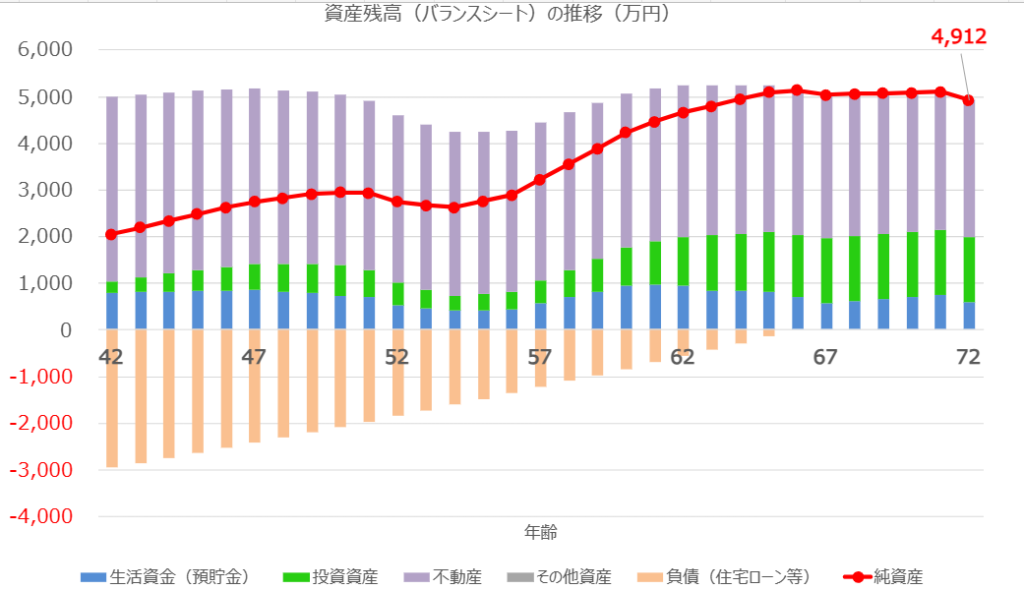

資産残高(バランスシート)

こちらは資産残高の推移を表しています。

企業が作成する財務3表でいうところの貸借対照表(B/S)に当たります。

0を起点として上向きの棒グラフが資産、下向きの棒グラフが負債(借入れ)、赤色の折れ線グラフが純資産(資産ー負債)を表しています。

下記の表では負債は徐々に減少し、純資産も右肩上がりに増えている理想的な推移をしていますね。

今後の人生の中で純資産、生活資金がマイナスになるタイミングがないかを確認しましょう。

※画像はイメージ。デフォルトで入力されている内容そのままです。

完成してからが始まり

さて、ここまで作業を進めた方はまずこう感じると思います。

「こんなに思い通りにいくかな???」と。

私自身、微調整や入力内容の見直しはまだまだ必要と感じています。

ただ正確性にこだわるあまり、PCに噛り付いていつまでもシミュレーションを繰り返しているのも、勿体ない時間の使い方だと思ってしまいます。

見通すことのできない未来のことを考えていても所詮、机上の空論です。

最初のシミュレーションが完成し、大きな赤字を回避するプランが出来たのであれば、一旦良しとして、自分を褒めてあげましょう。

これからのライフイベントに応じて、定期的に見直していくことでシミュレーションの精度をあげていけたら良いかな、くらいの気の持ちようが大事かなと思います。

おわりに

さて今回はライフプランシミュレーションの作成について解説しました。

自分の今後の人生で資産がどのように増減していくのかをざっくりでも把握することで、お金のこと以外でも見えてくるものが沢山あると気づきました。

世間的にも投資熱が過熱しており、新NISAをキッカケに投資デビューを果たした方も沢山おられるかと思います。

新NISAは長期投資を前提の投資信託へのつみたて投資ですから、長期に投資をしなければ意味がありません。

ライフプランシミュレーションを行い、長期で投資することへのメリットを再確認し、ぜひ長期投資を実現させていきましょう。

今回の記事が資産形成の一助になれば幸いです。

コメント