はじめに

こんにちは。

配当所得で悠々自適なFIRE生活を夢見るサラリーマン、しょーちゃんです。

今年から新NISAが始まり、日本でも着々と投資の第一歩を踏み出した方も多くいらっしゃると思います。でも始めてみると分かりますが、どの株を買えばいいのか?初心者は特にわかりませんよね。

わからないからやっぱりやめた、と考えてしまう方も多いと思います。

そこで今回は、私が普段どのように高配当株を選び、購入の判断をしているのか、実際の画面もお見せしながら解説していきます。

※本記事はアフィリエイトリンクを設置しております。

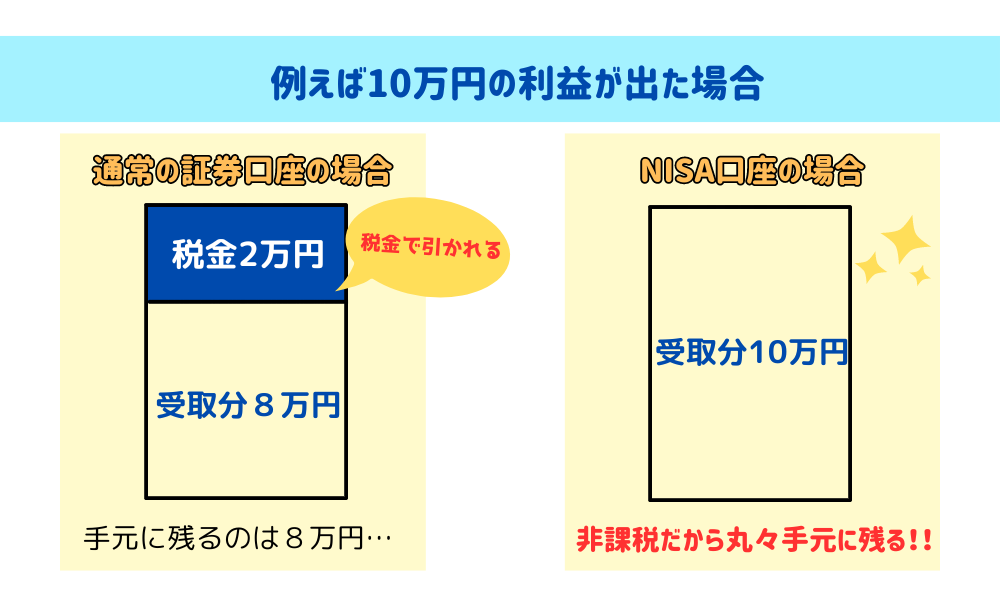

そもそもNISAって?

まずは簡単に新NISAの概要についてザックリ解説します。

私の周りでも新NISAでの投資について「NISAを買う」というような誤った認識をされている方がおりました。

NISA口座というのはあくまで証券口座内にある、口座の種類の一つです。

口座については、箱をイメージすると分かりやすいかと思います。

証券口座とは資産を預けて入れておく箱であり、課税される箱と課税されない箱があるのです。

課税される箱は一般口座・特定口座が該当します。課税される箱で資産運用した場合、売却時の利益に対して約20%の税金がかかります。

課税されない箱は、NISA口座が該当します。課税されない箱で運用している資産に関しては、そっくりそのまま利益を受け取ることができます。

皆が口をそろえて「NISAやるべき」と言うのはまさにこの部分。

非課税というワードはかなり魅力的ではありますね。

ただ、やはりメリットばかりではありません。

非課税で運用できる口座であるために、いくつかの制限はあります。

- 年間で投資できる金額の上限がある

- 購入できない種類の金融商品がある

とはいえ、生涯で1800万円もの投資可能枠が設けられており、年間では360万円、月間で30万円も投資できるわけなので、上限については多くの人にとって、あってないようなものと言えるでしょう。

投資枠の種類

上図の通り、NISAの投資枠には「つみたて投資枠」と「成長投資枠」の二種類があります。

つみたて投資枠

旧制度のつみたてNISAを引き継ぐ存在で、文字通り、長期間に渡って同じ金額でつみたて投資をおこなうための投資枠となります。

年間120万円まで投資可能で、投資対象は原則として投資信託を想定されています。

ネット証券各社では毎月10万円までクレジットカード決済でのつみたてが可能のところが多く、ポイントを獲得しながら効率よく投資をおこなうことができるようにもなっています。

まずは余裕資金の中からいかに毎月のつみたて額を10万円に近づけられるのかが将来の資産を左右すると言っても過言ではないかと思います。

※月々10万円のつみたてを推奨する意図はありませんので、誤解なきようお願いします。

無理をせず、可能な金額の範囲で淡々とつみたてていくことが重要です。

成長投資枠

旧制度の一般NISAを引き継ぐ存在で、年間240万円まで投資可能な投資枠のことを指します。

投資対象は投資信託はもちろんのこと、国内外の個別株やETF(上場投資信託)など、幅広くおこなうことができます。

つみたて投資枠で購入しているインデックスファンドを、成長投資枠でもコツコツ買い増ししていくのも、バランスが整っており、全ての人におススメできる投資戦略です。

一方で、より高いリターンを得るために自身のリスク許容度の範囲内で、自由に投資対象を選べるのが成長投資枠の大きな特徴です。

私は以下の投資戦略で2つの投資枠を使っています。

つみたて投資枠:比較的低リスクな投資信託で安定を取りつつ、キャピタルゲインを狙う。

成長投資枠:財務健全で経営が安定している企業へ投資し、キャピタルゲインとインカムゲインをともに狙う。

高配当株投資とは

ではNISAの概要を理解したところで、成長投資枠で行う高配当株投資の魅力についてご説明します。

高い配当金を得たいときに選択肢として挙がるのが、高配当株投資です。

高配当株というものに明確な定義はありませんが、一般的に株主に対して高い配当を支払うことを重視した株式を指し、安定した収益を上げており、その一部を株主に配当として還元する企業が該当します。

私は先ほど解説した成長投資枠を使って不労所得を得たいので、高い配当金を株主に還元してくれる日本企業に投資をおこなっています。

定期的な配当収入を求める方や長期的な収益を目指す方にとって、高配当株投資は魅力的な選択肢となるでしょう。

ただし投資である以上、リスクもありますので検討する際には注意が必要です。

高配当株投資のメリット

高配当株に投資するうえで感じられるメリットとしては以下が挙げられます。

- 安定した収入源となる

高配当株は保有しているだけで、定期的な配当収入を得ることができます。

コツコツと積み重ねていくことで配当収入を増やしていくことができ、毎月数千円程度であれば1年ほどで到達することも容易です。

また、日本企業には配当だけでなく、株主優待を発行する企業も数多くあり、クオカードやポイントなど直接買い物に利用できるようなものから、その企業の商品やカタログギフトなど物として利益を享受することが可能なものまでさまざまです。

(例)株主優待としてお買物券を発行してもらったり、ギフトとして海苔を送ってもらったことがありました。 - 管理が比較的簡単

株式投資と聞くとやはり、一日中モニターに張り付いて、株価の動きを追い続けるイメージが強いと思います。デイトレーダーや機関投資家などは実際にそのような方もいるかもしれませんが、高配当株投資で目指すのはあくまでインカム(配当)での利益なので、頻繁に売買したり、売却時の利益を追求するわけではありません。株価の変動に一喜一憂する必要がすくないのはメリットと言えるでしょう。

高配当株投資のデメリット

反対にデメリットとしては以下が挙げられます。

- 銘柄の選定には最低限の知識は必要

個別に一社ずつ投資する企業を選んでいく必要があるため、銘柄探しには最低限の知識は必要となります。また、ポートフォリオのバランスも自身で管理していく必要もあるので「とにかく面倒なことはやりたくない!」という方は投資信託の積み増しのほうが良いかもしれません。 - 減配、株価下落のリスクを理解する必要がある

高配当株の企業が将来も同じ水準の配当を維持するかどうかは保証されていません。業績が悪化したり、経営方針の変更があった場合、配当が削減(減配、無配)される可能性があります。

また、企業が減配や無配を発表した場合は、株価そのものが下落し大きな損失となる可能性が高いため、企業の選定にはより一層の慎重さが求められます。 - 株価上昇の可能性が低い場合がある

高い配当金を支払える企業の多くは通常、成熟した企業や産業であるため、成長性が制限される可能性があります。そのため、将来的な株価の大幅な上昇は期待できない場合があります。

高配当銘柄の選び方

では実際に高配当株銘柄を探す際、どのような内容に注意してみていくのかを解説していきます。

- 配当利回り

高配当株の魅力の中心は配当利回りです。配当利回りが高い銘柄を選ぶことが大切ですが、あまりにも高すぎる場合は企業の健全性に疑問符がつくこともあるので注意が必要です。

目安は3%~6%くらいとされることが多いです。 - 配当の継続性

過去の配当履歴や企業の財務状況を調査して、配当の継続性を判断することが重要です。安定した収益を上げ、配当を支払い続ける企業を選ぶことが望ましいです。

減配や無配の過去がある企業は基本的に対象外。定期的に安定して増配を行っている企業が理想的です。

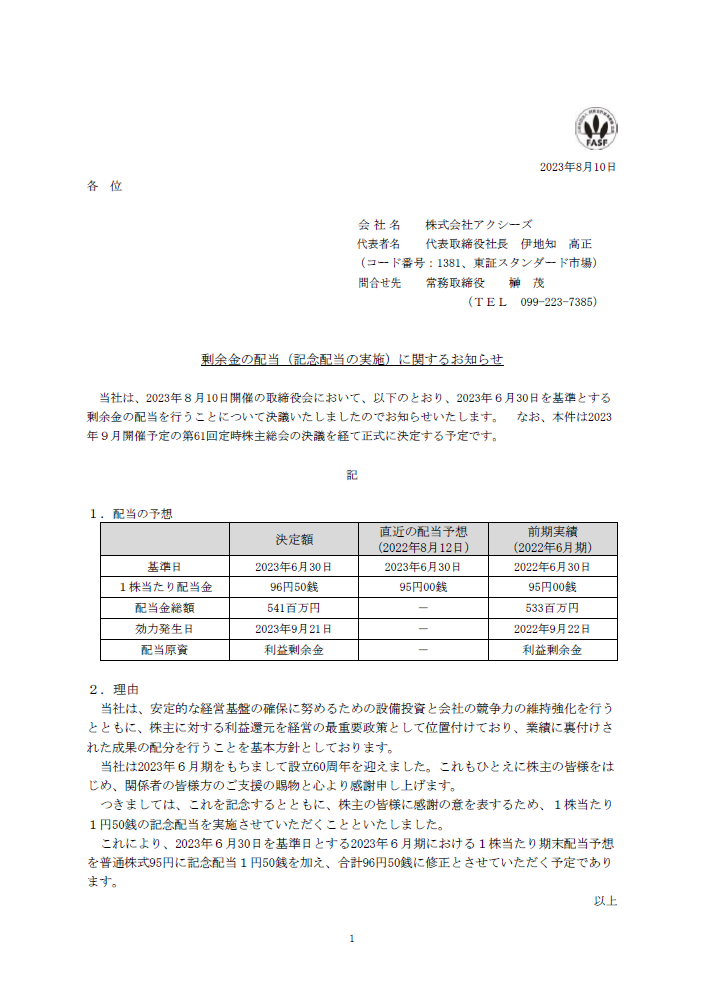

※記念配当などのイレギュラーがある場合もあるので、企業のIR情報を細かく確認することが重要です。 - 収益性と財務健全性

収益性の高い企業や財務健全性の高い企業を選ぶことが重要です。安定した収益を上げ、配当を支払うためには、企業の財務健全性が不可欠です。

業績が右肩上がり、資産が右肩上がり、借金は無しor順調に減らしている等、確認事項が沢山あります。 - 業界と競合他社の分析

同じ業界における競合他社との比較を行い、その業界の中で高い配当を支払っている企業を選ぶことも考慮に入れるべきです。

docomo・au・softbankなら?トヨタ・ホンダ・ニッサンなら?一社だけでなく、とにかく多くの企業と比較することが重要です。 - 配当の成長性

過去の配当履歴だけでなく、将来の配当成長性も考慮することが重要です。企業が将来的にも配当を増やす余力があるかどうかを見極める必要があります。

配当性向が何%なのかを確認することで、配当を出すことに余裕があるのか、無理をしているのかを読み取ることができます。 - 企業の将来性

高配当を支払いながらも、成長性のある企業を選ぶことが望ましいです。業績や市場シェアの拡大、新たな事業展開など、将来的な成長が期待される企業が投資対象として適しています。 - リスク管理

株式への投資にはリスクがありますので、リスク管理を怠らず、投資ポートフォリオ全体のバランスを保つことが重要です。

数社に偏った投資比率になっていないか、同一セクターに偏っていないか、景気敏感株の比率は高すぎないかなどバランスよく分散させることが必要です。

どこを見る?

では上記の考慮すべき点を踏まえて、どのように銘柄を探し、分析し、購入まで至るのかを実際の画面を見ながら解説していきます。

スクリーニング

まずは銘柄探しです。

各証券会社のマイページや、Yahooファイナンスを始めとしたサイトでも可能な機能で、最近ではスマホアプリでもスクリーニング機能搭載の無料アプリがあるので、大変便利です。

投資初心者向けの投資アプリに関しては以前の記事でもご紹介していますので、是非ご覧ください。

今回は私がNISA口座を開設しているSBI証券のPCサイトでのスクリーニングの手順をお伝えします。

※スマホアプリからだとかなり見づらいのでPCサイトがおすすめです。

銘柄探し(スクリーニング)

まずマイページにログインしたら、上部タブの中から「国内株式」を選択します。

続いて右下のメニューのから「銘柄スクリーニング」をクリック。

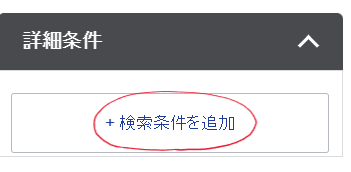

すると画面左に「基本条件」と「詳細条件」のメニューがでてくるので、「基本条件」はそのまま「詳細条件」は「+検索条件を追加」クリックします。

すると追加したい詳細条件の項目選択の画面になるので、以下の4つを選択します。

- PER

株価収益率とも呼ばれ、株価を企業の1株当たりの利益で割った比率を示す指標です。

企業への期待値が反映されるため、人気の銘柄はPERも高くなる傾向にあります。

そこからPERを見ることで現在の株価が割安か割高かを判断する材料にも使われます。

一般的に14倍以内くらいが割安の目安とされています。 - PBR

株価純資産倍率とも呼ばれ、企業の株価を1株当たりの純資産価値で割った比率を示す指標です。

PBRが1よりも低い場合、株価が実質の資産価値よりも低く評価されていることを示し、投資家にとっては割安と見なされることがあります。逆に、PBRが1よりも高い場合、株価が実際の資産価値よりも高く評価されていることを示し、割高と見なされることがあります。

私は銘柄探しをする際、目安は2倍以内としています。 - 配当利回り

企業が支払う配当を株価で割った比率を示します。

(例)株価100円の企業が1株あたり3円の配当金を出していれば、配当利回りは3%。

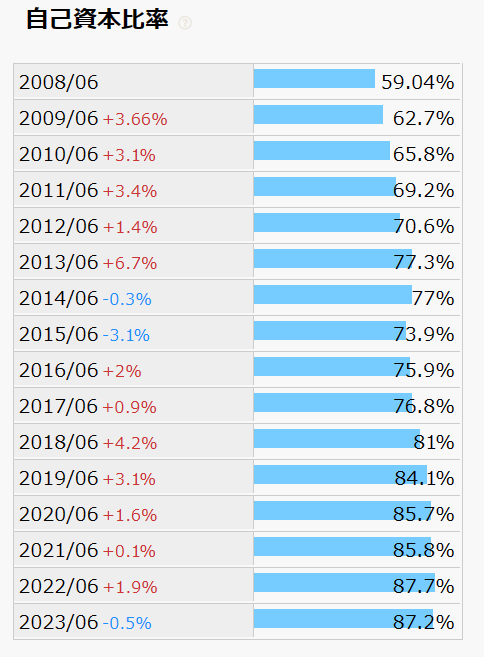

4%以上を高配当株とされる場合が多いです。 - 自己資本比率

企業の自己資本(株主資本)が総資本に占める割合を示します。

自己資本比率が高いほど、企業の財務状態が強固であると見なされます。これは、企業が負債に頼らずに自己資本で資金を調達していることを意味し、財務リスクが低いと見なされます。逆に、自己資本比率が低い場合、企業の負債が多く、財務リスクが高いと見なされる可能性があります。

資本の半分以上を負債で経営している企業は不安なので、最低でも50%はほしいところです。

あまりに絞りすぎるとヒットする件数が減ってしまうので、ある程度引っかかるようにあえて詳細条件は少な目にしています。

※見慣れない言葉がならんでいますが、SBI証券では項目の上にマウスポインタを移動すると簡単に用語の説明をしてくれる親切設計になっています。

選択した詳細条件の各項目について、ヒットさせたい最小値と最大値を入力します。

こちらはあくまで私基準での高配当、財務健全と判断し得る数値をいれています。

すると無数の銘柄の中から投資対象候補となる346銘柄が該当しました。

今回はひとまず一番上に出てきた「1381 アクシーズ」について調べていきましょう。

銘柄分析(IR BANK)

銘柄分析ではいつもIR BANKを利用しています。

左上の検索バーに証券コードor社名等を入力します。

今回は先ほどスクリーニングをかけて一番上にでてきた、「1381 アクシーズ」の証券コードを入力しています。

検索結果の画面から「その他」項目内の「決算」をクリック。

過去の決算内容から数値を棒グラフ化した表があらわれるので、私は最低でも下記12項目をチェックしています。

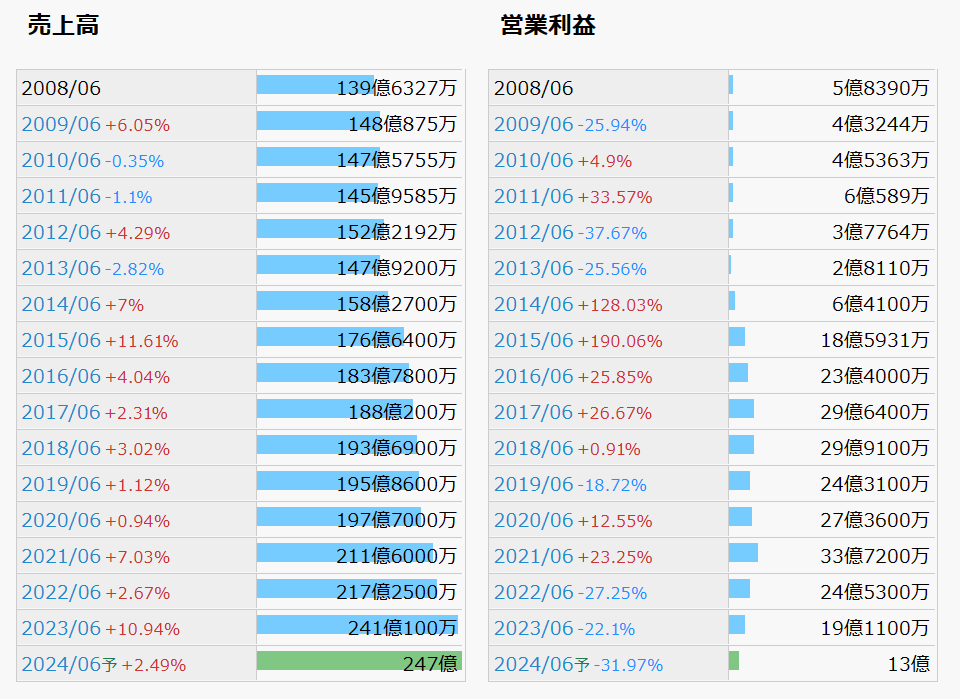

1.売上高

読んで字のごとく、企業の売り上げを指します。

右肩上がりで成長しているか、急激な増減がなくブレが小さいかを見ています。

2.営業利益

企業が本業でどれだけ稼いだのかを指します。

具体的には、売上高から営業にかかる費用(原材料費、人件費、広告宣伝費など)を差し引いた金

です。業種や社会情勢等の影響で費用は変動するので、売上高ほどではシビアには見ないですが

こちらも同様に右肩上がりが理想です。後述する「営業利益率」と合わせて確認します。

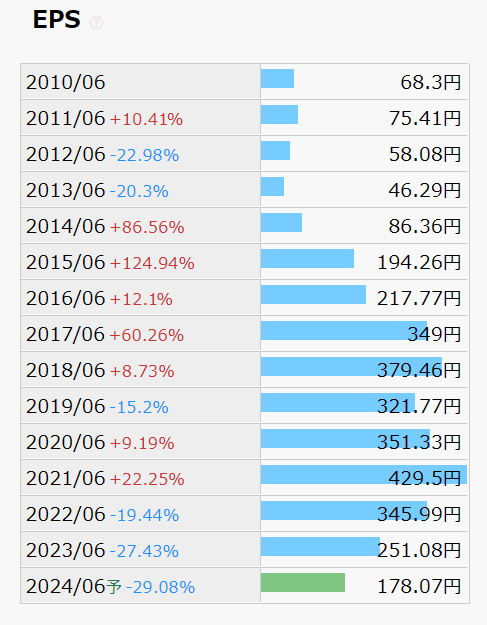

3.EPS

企業の1株当たりの利益を示す指標です。

ブレが少なく、右肩上がりになっているのが理想的です。

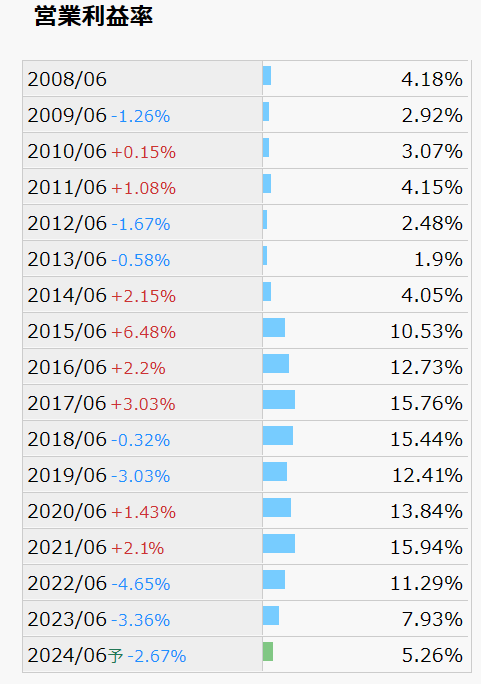

4.営業利益率

企業の営業活動によって得られた利益が売上高に占める割合を示す指標です。

最低でも10%以上であることが望ましいです。

5.総資産

企業が所有しているすべての資産の総額を指します。これには、現金、預金、設備、土地、建物、在庫、請求書など、企業が所有するあらゆる物理的および金銭的資産が含まれます。

右肩上がりが望ましいです。

6.純資産

企業の資産から負債を差し引いた金額を指します。つまり、企業の純資産は、企業が所有する全資産から、その全負債(債務)を差し引いたものです。

右肩上がりが望ましいです。

7.自己資本比率

詳細条件選択時の説明参照。

50%以上はほしいところ。

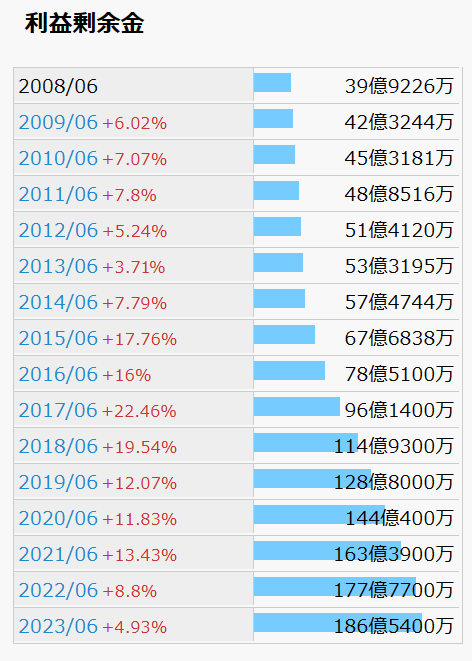

8.利益剰余金

企業が過去の事業活動によって生み出した利益のうち、配当などで株主に分配されずに企業内に留保された部分を指します。利益剰余金は、企業が過去に稼いだ利益を保有するため、自己資本の一部と見なされます。

払うもの全部払って、最後に残った自由に使えるお金という位置づけになります。

多ければ多い方が良いの代表例です。

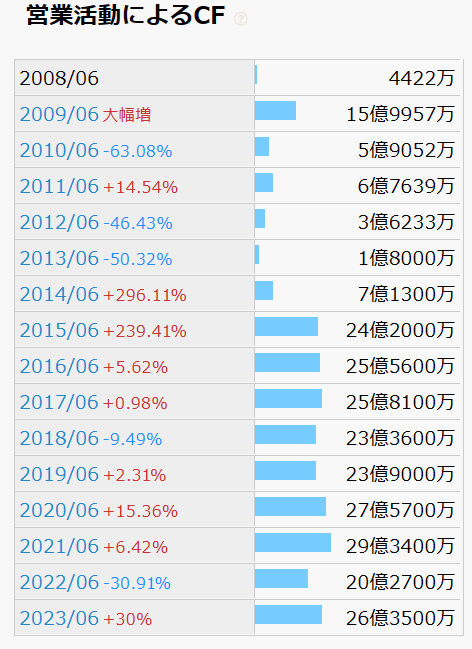

9.営業活動によるキャッシュフロー

企業が営業活動によって実際に生み出した現金の流入と流出を示す指標です。

毎年黒字であること、右肩上がりであることの2点に着目しています。

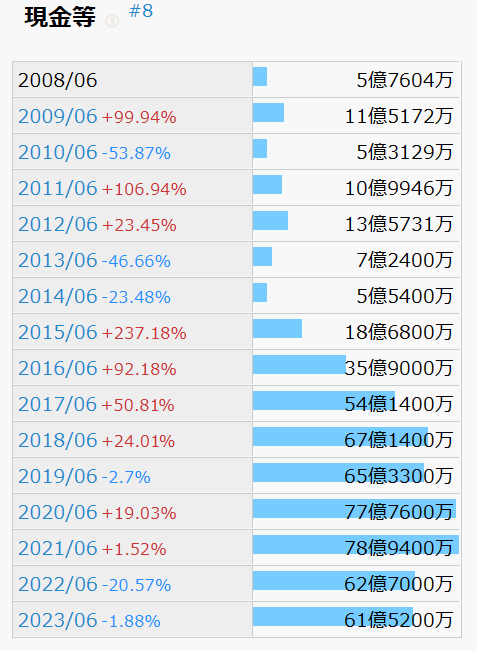

10.現金等

現金や預金のほか、即金性の高い資産を指します。

こちらも増えていくのが理想的です。

11.一株配当

企業が1株当たりの株主に支払う配当金のことを指します。

安定して配当金を出せているのか、増配の傾向があるか、減配の過去がないかを見ます。

12.配当性向

企業が獲得した利益のうち、株主に配当として支払われる割合を示す指標です。配当性向は、企業の利益をどの程度株主に配当として支払うかを示す比率であり、通常は割合(%)で表されます。

低すぎだと、株主還元の意向はあまりないのかと判断されますし、高すぎると無理をしているのでは?とみられます。

30%~50%くらいが妥当なラインです。

IR情報を見てみよう

ここまで見てみると、アクシーズに関しては売上も右肩上がり、資産も右肩上がりで好調であるようにも見えます。

しかしここ数年、利益を大きく削っており、現金等の資産も減少しているということがわかります。

そんな状況のなか、配当は2023年96.5円から2024年95円の減額を除けば、安定して増加傾向にあり、配当性向も30%以内と余裕があるということもわかります。

ではなぜ、ここ数年売り上げは好調であるにも関わらず利益が減少しているのか?配当金が2023年は96.5円の配当を出していたにも関わらず2024年は95円に減額しているのか?

これらの疑問を企業が発表しているIR情報のなかから紐解いていきましょう。

IRBANKページ下部の「IR情報」をクリック。

※企業のHPから確認することも可能です。

過去発表された情報のなかから、直近の決算短信をみてみましょう。

まずは減益となっている点については、経営成績に関する説明の項目に目を通してみると

- 原材料費の高騰、人件費の増加等による製造コストの上昇

- 鶏肉の生産量の増加に伴う、需給バランスの変動で価格下落

- 製販一貫でコスト削減を図っていく意向

- 設備投資をおこなっていること

- 外食事業は好調であること

などを読み取ることができます。(青字はマイナス要素、赤字はプラス要素)

個人的には原材料費、人件費の増加はどの企業にも当てはまることなので、致し方ない部分かと感じます。

対策として製販一貫という強みがある点、積極的に設備投資をおこなっている点、コロナが明けて外食事業が好調である点などから判断すると、ここ数年の減益についてはさほど大きな問題ではないかと思います。

つづいて配当金が昨年よりも減っているという疑問ですが、剰余金の配当に関するお知らせを見るとすぐに答えがわかります。

こちらは非常に簡単で、昨年は設立60周年の記念配当を実施したということがわかります。

つまり実質的には減配していないということで、むしろ記念配当の実施をしてくれている点では好意的にとらえられる要素です。

このように数値からだけでは読み取れない部分は、企業が発信している情報を見ることでその理由を知ることができます。

株を買う=株主になるということなので、投資対象の企業に対してはしっかりと理解を深めたうえで投資をしましょう。

【PR】今回ご紹介した銘柄のスクリーニングなどは、SBI証券の証券口座のマイページから行うことができます。証券口座を開設してみたいと思った方は、まずは資料請求してみてはいかがでしょう。アフィリエイトリンクにはなりますが、ご紹介させていただきます♪↓

おわりに

今回は高配当株の探し方、選び方について詳しく解説しました。

見慣れない言葉が多く登場し、難しく感じてしまう内容だったかもしれません。

これからも一緒に勉強していきましょう。

投資に関連する記事もありますので、合わせてご覧ください。

コメント